所得税の確定申告書 第二表の下部に、「住民税・事業税に関する事項」の記載欄があります。このうち、事業税に関する事項に記載すべき内容について確認します。

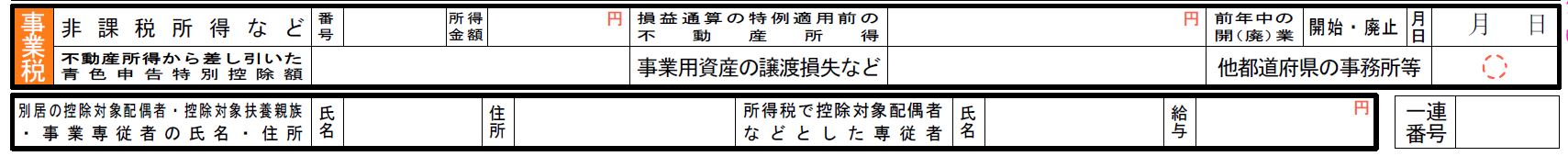

非課税所得など

事業税には、課税されるものと非課税のものがあります。また、事業の種類により税率等が異なります。次の①及び②に該当する場合は、該当する番号とその所得金額を記入します。なお、事業税では、所得税の青色申告特別控除は認められませんので、青色申告特別控除前の金額を記入してください。

① 複数の事業を兼業している方で、そのうち次に示す事業より生ずる所得がある場合

1. 畜産業から生ずる所得(農業に付随して行うものを除く)

2. 水産業から生ずる所得(小規模な水産動植物の採捕の事業を除く)

3. 薪炭製造業から生ずる所得

4. あん摩、マッサージ又は指圧、はり、きゅう、柔道整復その他の医業に類する事業から生ずる所得 ただし、両眼の視力を喪失した人又は両眼の視力(矯正視力)が0.06以下の人が行う場合は事業税が課されませんの で「10」を記入してください。

5. 装蹄師業から生ずる所得

② 次に示す非課税所得がある場合

6. 林業から生ずる所得

7. 鉱物掘採(事)業から生ずる所得

8. 社会保険診療報酬等に係る所得

9. 外国での事業に係る所得(外国に有する事務所等で生じた所得)

10. 地方税法第72条の2に定める事業に該当しないものから生ずる所得

~ 国税庁「平成29年分所得税及び復興特別所得税の確定申告の手引き」より

事業税では事業を第一種事業・第二種事業・第三種事業に区分しており、事業税の税率は第一種事業・第三種事業が5%、第二種事業が4%です。

第二種事業は、「畜産業」・「水産業」・「薪炭製造業」です。

また、第三種事業の内、「あん摩、マッサージ又は指圧、はり、きゅう、柔道整復その他の医業に類する事業」・「装蹄師業」の税率は3%です。

この欄では、事業税の税率が一般的な5%ではなくて4%または3%となる事業所得がある場合には1.~5.の番号を、事業税が非課税となる事業所得がある場合には6.~10.の番号を記入し、それぞれの所得金額を記入します。

薪炭(しんたん) ・・・ たきぎ、炭

装蹄師(そうていし) ・・・馬の蹄に蹄鉄を打つ技術者

損益通算の特例適用前の不動産所得

不動産所得の金額の計算上損失が生じている場合で、土地等を取得するために要した負債の利子の額があるときに記載します。

所得税においては、不動産所得の金額の計算上生じた損失の金額のうち、土地(土地の上に存する権利を含みます。)を取得するために要した負債の利子に相当する部分の金額は、その損失が生じなかったものとみなされ、他の各種所得の金額から控除することはできません。

青色申告決算書(又は収支内訳書)から確定申告書に所得金額を転記する際にも、その損失に相当する金額がないものとして転記することになっています。

事業税にはこのような規定がないため、その損失を含めた不動産所得の損失の金額を記載します。

前年中の開(廃)業

![]()

~ 国税庁「平成29年分所得税及び復興特別所得税の確定申告の手引き」より

前年中の開(廃)業があった場合に、事業主控除の月割額を計算するために記載します。

事業主控除の額は、年間を通じて事業を行っている場合は290万円を控除しますが、事業を開始したり廃止したことにより事業を行った期間が1年に満たない場合は、事業を行った月数に応じ月割りで計算した額となります。

不動産所得から差し引いた青色申告特別控除額

不動産所得から差し引いた青色申告特別控除額を記入します。

個人の事業税では、青色申告特別控除制度の適用がありませんので、所得税で青色申告特別控除の適用を受けている場合は、当該控除額を加算して、控除前の金額を基にして税額を計算します。

青色申告特別控除額(65万円)が不動産所得と事業所得の両方から控除されている場合で、不動産所得が(基準を満たしていないため)個人事業税の課税対象でないとき、事業所得の金額に加算するべき青色申告特別控除額を計算するために記載します。

事業用資産の譲渡損失など

次の①又は②に該当する損失の金額を記入します。

① 事業税が課税される事業に使っていた機械装置や車両運搬具などの事業用資産(土地、構築物、建物、無形固定資産を除く)を、その事業に使わなくなってから1年以内に譲渡した場合の譲渡損失

② 事業税が課税される事業の所得が赤字で、そのうち災害により生じた棚卸資産や事業用資産等の損失

※ 事業税では、上記の損失がある場合には、損失の生じた年(①については損失が生じた年において青色申告書を提出することが認められている場合に限る)以後連続して申告をする場合に限り、その損失等の金額を翌年以後3年間に繰り越して控除できます。

~ 国税庁「平成29年分所得税及び復興特別所得税の確定申告の手引き」より

①の損失(事業用資産の譲渡損失)の金額は、事業の所得の計算上、白色申告者の場合は損失の生じた年のみ控除でき、青色申告者の場合は損失の生じた年及び翌年から3年にわたって控除できます。

事業用資産の譲渡は所得税では事業所得ではなく譲渡所得となります。総合譲渡所得に該当し、譲渡損失がある場合は他の総合所得との損益通算をすることになります。

②の損失(被災事業用資産の損失)の金額は、事業の所得の計算上、白色申告者・青色申告者とも損失の生じた年の翌年から3年にわたって控除できます。

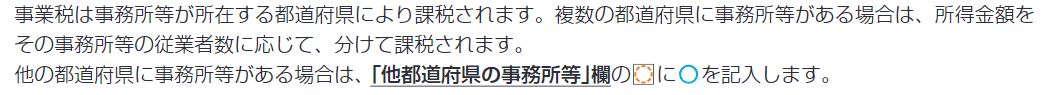

他都道府県の事務所等

~国税庁「平成29年分所得税及び復興特別所得税の確定申告の手引き」より

別居の控除対象配偶者・控除対象扶養親族・事業専従者の氏名・住所

控除対象配偶者・控除対象扶養親族・事業専従者のうち、別居している方の氏名と住所を記入します。

~ 国税庁「平成29年分所得税及び復興特別所得税の確定申告の手引き」より

所得税で控除対象配偶者などとした専従者

所得税で一定の理由に基づき専従者給与届出書を提出しないで配偶者控除や扶養控除の対象とした方を、住民税や事業税では青色事業専従者とすることができます(青色事業専従者の要件は、所得税の場合と同様)。これに該当する専従者がある場合には、その方の氏名と給与の額を記入します。

~ 国税庁「平成29年分所得税及び復興特別所得税の確定申告の手引き」より

配偶者に青色事業専従者給与を支払ったが、青色事業専従者給与に関する届出書を提出期限までに提出できなかったので、必要経費に算入できず、所得税の計算上は配偶者については配偶者控除を受けている場合でも、住民税・事業税については、届出書の提出の必要がないので、青色事業専従者給与を計上することができるということになります。